VaR istoric sau VaR prin simulare istorică este o metodă de estimare a VaR (Value at Risk) care utilizează date istorice.

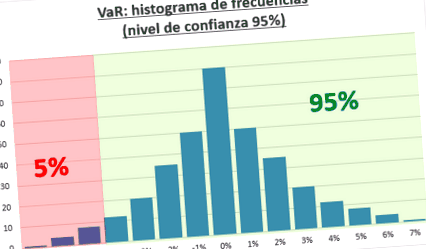

Una dintre modalitățile de a calcula VaR prin metoda istorică este prin acumularea randamentelor anterioare și ordonarea acestora de la cel mai mare la cel mai mic. Apoi, identificăm 5% din datele cu cele mai mici randamente, iar cea mai mare dintre cele 5% dintre cele mai mici randamente va fi VaR.

Datele pentru calcularea VaR istoric sunt prețurile istorice ale valorilor mobiliare. Prin urmare, o serie istorică mai mare (de exemplu, 5 sau 10 ani) va duce la rezultate simulate mai mari și, prin urmare, va fi mai precisă decât o serie istorică de 3 luni.

Principalul dezavantaj al modelului istoric pentru calcularea VaR este că se presupune că randamentele obținute în trecut vor fi repetate în viitor.

VAR prin simulare istorică este una dintre modalitățile de calcul al VaR, întotdeauna puțin mai laborioasă decât VaR parametric și mai puțin precisă decât VaR prin simularea lui Monte Carlo. Este vorba despre aplicarea portofoliului de active financiare, variații istorice ale prețului valorilor mobiliare pentru a genera scenarii contrastante cu poziția inițială (cunoscută sub numele de spot în engleză), generând diferite rezultate simulate posibile din care va fi obținut VAR.

Exemplu de VaR istoric cu încredere de 95%

Deși sute de date sunt de obicei utilizate pentru a calcula VaR pentru a simplifica înțelegerea acestuia, vom folosi doar 40 de date. Imaginați-vă un activ care a avut următoarele rezultate în ultimii ani:

| ianuarie | 2,00% | 3,06% | 0,00% | 8,15% |

| februarie | 4,05% | -3,56% | -2,14% | -2,95% |

| Martie | -2,85% | 7,81% | 4,69% | 1,69% |

| Aprilie | 6,25% | 2,75% | 2,25% | -7,35% |

| Mai | 3,00% | 1,13% | 1,88% | |

| iunie | 2,50% | -8,75% | -5,25% | |

| iulie | -7,00% | 4,81% | 1,09% | |

| August | 1,45% | 15,81% | 9,49% | |

| Septembrie | 12,65% | -10,19% | -6,11% | |

| octombrie | -8,15% | 3,88% | 2,33% | |

| noiembrie | 3,10% | 3,13% | 1,88% | |

| decembrie | 2,50% | 5,25% | 1,88% |

Dacă vrem să calculăm VaR la 95% încredere, trebuie să alegem cele mai slabe rezultate cu 5%, care în acest caz sunt 2 (5% din 40 de date). Apoi alegem al doilea cel mai slab rezultat al întregii perioade, care este -8,75%. Dacă presupunem că investiția în acest activ este de 1 milion de euro, VaR de 5% va fi de 87.500 de euro, adică există o probabilitate de 5% de a pierde cel puțin 87.500 de euro și o probabilitate de 95% ca această pierdere să fie mai mică. Prin urmare, compania va trebui să ia în considerare faptul că cinci din 100 de luni vor pierde cel puțin 87.500 de euro sau că unul din 20 de luni va pierde cel puțin 87.500 de euro.

Cu cât avem mai multe date istorice, cu atât va fi mai precisă măsurarea VaR.

Pași pentru calcularea VAR prin simularea istorică a unui portofoliu

Pașii de urmat sunt aceia:

1. Selectarea seriei de prețuri istorice ale portofoliului nostru și calcularea ponderii fiecăruia dintre ele în portofoliu.

2. Calculul ratelor de variație continuă a câmpului:

3. Ratele de variație obținute se aplică prețului de piață al fiecăruia dintre titluri (folosim capitalizare continuă, dar poate fi utilizată și capitalizarea compusă).

4. Valorile posibile ale sub-portofoliului sunt calculate pe baza poziției fiecărui titlu din portofoliu și a prețului simulat.

5. Calculul capitalului propriu în fiecare dintre scenariile simulate. Pentru a face acest lucru, vom adăuga rezultatele obținute din fiecare titlu.

6. Calculul ratei de variație a portofoliului simulat în raport cu portofoliul inițial (valoarea de piață a portofoliului inițial sau spot).

7. Calculul VaR. Pentru aceasta trebuie să alegem nivelul de încredere.

- Rata de schimb - Ce este, definiție și concept Economipedia

- Înțelesul lui Twerking - Ce este, definiție și concept

- Tipuri de hardware - Ce este, definiție și concept Economipedia

- Înțelesul lui Drastic (Ce este, concept și definiție) - Înțelesuri

- XA90 Twilight Low Definition Telescop astronomic cu viziune de noapte cu lumină monoculară